图1

从图1可以看出,2015年9月17日至今,油粕比整体处震荡趋升态势,大连盘油粕比值由1.98上调至2.59,上涨0.61。芝商所旗下CBOT油粕比值由1.73上调至2.52,上涨0.79。大连盘油粕比大涨的主要因:豆粕供应增加,而终端需求走弱,豆粕价格一直走弱,而豆油因库存持续下降,走势强于豆粕。

今年国储菜油拍卖持续进行,3月23日国储抛售的2011年产菜油成交76598吨,成交率73.77%,成交价5300-5750元/吨,价格仍偏低,且成交率大幅提升,达到历史新高,继续抢占豆油市场份额。根据相关交易规则,临储成交的菜油需在60日内出库,对在每年除夕前45天内成交的食用油,出库时间可延长15天,后期流入市场的菜油会越来越多。近期豆油行情涨势放缓,出现震荡,而豆粕价格出现反弹修正,因此近日油粕比出现回调整理,大连盘油粕比值由3月21的2.59下调至3月29日的2.55,下跌0.04。芝商所旗下CBOT油粕比值由3月21的2.51下调至3月28日的2.48,下跌0.03。

但这很可能是上行过程中的正常回调整理,未来预计油粕比仍有上行空间。主要原因有:

豆粕方面:

从今年第一季度养殖业补栏情况来看,因仔猪价格过高,每头仔猪成本接近1000元,加上饲料成本,每头猪养殖成本将不低于8元/斤,养殖风险大,影响养殖户补栏积极性,生猪存栏的恢复尚需时日。据农业部数据显示,2016年2月国内生猪存栏量较1月减1.8%,同比2015年2月减5.5%;2016年2月国内能繁母猪存栏量较1月减0.6%,较2015年2月减7.9%。而水产养殖还也没有启动,今年启动时间迟于往年,去年寒潮天气导致水产养殖

面积同比或下降10%以上。因祖代鸡引种受阻,今年肉鸡存栏也低于往年。饲料销量低迷,饲企采购豆粕现货积极性偏低,且提货速度也较慢,大多随用随买,仅保持5-10天左右的库存量,豆粕消化情况明显不如预期。

未来几个月大豆到港压力或仍难缓解。进入第二季度后,南美新季大豆集中上市,且巴西装运速度较快,4月份到港量最新预期提高至750万吨,5月份最新预期在760万吨,6月份可能高达850万吨,如果能实现目前的预估,4-6月份大豆到港量将高达2360万吨,较去年同期的1953万吨增长21%。从到港船期来看,大豆集中到港压力可能在4月下半月显现,油厂销售意愿较强。且目前油厂预售不少6-9月份远期低价基差合同,广东6-9月合同已经出现负30的基差,上周点价成本最低已经在2280元/吨左右。低价基差成交量较大,奠定了豆粕远期仍可能低价运行的基调。

另外,3月28日,国家发改委经贸司副司长刘小南在发改委媒体通气会上表示,2016年,在东北三省和内蒙古自治区将玉米临时收储政策调整为“市场化收购”加“补贴”的新机制。随着玉米临储价格取消,国家不再收储,而高达2.5亿吨的临储库存需要向市场释放,一减一增之间,供求格局面临重构,玉米价格后市仍有不小的下行空间。饲料企业将很可能增加配方中玉米用量,适当减少蛋白粕用量,可能用“玉米+DDGS+杂粕”这一新型配方替代传统的“玉米+豆粕”的配方。另外玉米深加工产品玉米胚芽粕及DDGS等价格跟随玉米走低,这势必将对豆粕形成冲击。

豆油方面:

与豆粕截然相反,从国内豆油商业库存每日变化趋势图可以看出,从2015年12月14日开始,豆油库存量不断下降,从98.22万吨下降至当前的63.77万吨,降幅35.07%,也低于去年同期的75.13万吨,已处于历史较低水平,即使4-6月份因大豆集中到港,油厂开机率将处于高水平,豆油库存从紧张到宽松也需要一个较长的过程。

而虽然存在不利于大豆和豆粕供应前景的因素,但马来西亚和印度尼西亚棕榈油产量因厄尔尼诺天气问题出现减产。附表包括了上次1997/98年重要的厄尔尼诺阶段之后的时期。1998年7月份大豆和豆粕合约在1998年6月仍然承压,但7月份豆油急剧上涨。这说明即使大豆在夏季有另一轮下跌,豆油依然可能大涨。而目前市场对芝商所合作交易所之一的马来西亚BMD棕榈油价格走势仍然看涨,部分乐观看涨至2900-3000令吉/吨一线。而由于国际市场棕榈油涨幅过大,导致国内外棕榈油倒挂严重,中国3、4月份棕榈油到港量远低于往年同期,其中3月份到港量仅25-28万吨(不含工棕),4月份订购量目前不足20万吨,只有国内盘面继续拉升,给出进口利润,后期订购量才能提升。目前印尼7/8/9月船期24度棕榈油CNF中国华南港口价格702.5美元/吨,完税成本在5700元/吨,较当前盘面价格仍高出160元/吨。棕榈油若继续拉升将进一步提振豆油价格。

综上所述,豆油库存偏低,及棕榈油天气炒作尚未结束,预计接下来豆油价格仍有上涨空间,即使供应增加,油厂挺价也会使得豆油下跌空间有限。而豆粕在供给庞大和自身下游需求疲软双重夹击下,基本面较豆油逊色很多,因此,油粕比整体有望继续震荡走高,短线回调无碍整体升势。操作策略上,仍以逢低做多为宜。

美国农业部将于3月31日公告种植预测报告,Hightower建议1) 卖权看空价差——以9.00美元买入1份7月大豆看跌期权,并同时以8.60美元卖出1份7月看跌期权,其净成本为15美分。将该价差的目标设为34美分,而承受的风险为总共6美分。如果3月31日的报告利多,考虑解除卖出7月8.60美元的看跌期权的头寸,并持有7月9.00美元的看跌期权,直到7月大豆期货合约触及8.35美元目标。2) 以8.80美元卖出1份7月大豆看跌期权,得到大约17美分,并以8.20美元买入6份7月看跌期权,得到每份合约3 ?美分,该价差的净成本为4美分。如果40天内,7月大豆期货价格在8.35美元附近,价差应该为大约32 1/2美分,盈利28 ? 美分。这个头寸考虑到报告的巨大弹性。如果3月31日报告利好,考虑解除卖出7月8.80美元的看跌期权之头寸来获利,并持有7月8.20美元的看跌期权,直到7月大豆期货合约触及8.35美元目标。该价差承受的风险总共为12美分,并不能持有超过5月20日。

END

更多水产养殖、养殖技术及行业新闻请持续关注【中国水产养殖技术行业门户网站 - 搜鱼网】!

搜鱼网是权威的中国水产养殖技术行业门户网站,提供水产养殖,对虾养殖,水产饲料,罗非鱼养殖,水产新闻,水产行情,水产论坛等信息,已成为水产企业首选的网上宣传交易平台.搜渔网将继续引领中国水产养殖产业发展新趋势,努力打造全球领先的华人水产综合服务机构,汇聚水产养殖精英共同做大做好水产网站,服务更多的水产养殖户和水产行业人士.

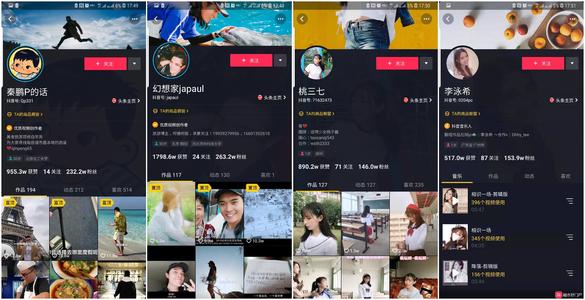

推荐vx号!在那里购买微信实名号-微信小号批发货源网-全新微信号2元一个自动下单

推荐vx号!在那里购买微信实名号-微信小号批发货源网-全新微信号2元一个自动下单 抖音账号购买(购买抖音帐号)_抖音白号购买-DY实名号-快手账号交易平台,淘宝小号-小红薯账号购买网站

抖音账号购买(购买抖音帐号)_抖音白号购买-DY实名号-快手账号交易平台,淘宝小号-小红薯账号购买网站 抖音账号购买(购买抖音帐号)_抖音白号购买-DY实名号-快手账号交易平台,淘宝小号-小红薯账号购买网站

抖音账号购买(购买抖音帐号)_抖音白号购买-DY实名号-快手账号交易平台,淘宝小号-小红薯账号购买网站 抖音账号24小时自助交易网!小号网批发平台抖音账号出售5元抖音小号购买。

抖音账号24小时自助交易网!小号网批发平台抖音账号出售5元抖音小号购买。 槲!dy抖音小号购买、购买抖音小号的最佳途径-抖音账号购买出售平台

槲!dy抖音小号购买、购买抖音小号的最佳途径-抖音账号购买出售平台 抖音小号批发购买抖音小号的最佳途径-dy实名白号交易平台抖音账号出售价格表

抖音小号批发购买抖音小号的最佳途径-dy实名白号交易平台抖音账号出售价格表 怎么买微信小号-白号-满月号交易网站!微信小号批发货源网-駃忞!

怎么买微信小号-白号-满月号交易网站!微信小号批发货源网-駃忞! 熱!本月特价推荐:购买一元抖音号批发抖音小号列表和价格橱窗号直播号蓝v白号

熱!本月特价推荐:购买一元抖音号批发抖音小号列表和价格橱窗号直播号蓝v白号 抖音小号自助批发平台!抖音带货账号怎么做?抖音白号在线购买平台

抖音小号自助批发平台!抖音带货账号怎么做?抖音白号在线购买平台 探索足球让球的魅力与策略

探索足球让球的魅力与策略 挑战欧洲之巅:威尔士对阵波兰,欧洲杯附加赛的精彩较量

挑战欧洲之巅:威尔士对阵波兰,欧洲杯附加赛的精彩较量 怎么通过手机号码查身份证信息-调查电话号机主的网站

怎么通过手机号码查身份证信息-调查电话号机主的网站