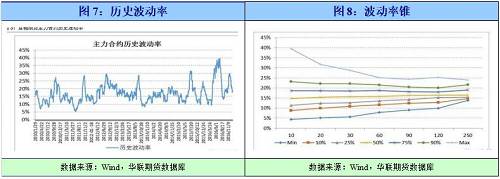

由于决定期权价格主要是方向、幅度、速度、时间、波动率等因素,因此本文拟从基本面及技术面剖析方向、幅度、速度等因素;从时间轴中剖析是否会发生大事件,从而判断是否会导致波动率的大幅提升。通过以上几方面分析得出大概的方向、幅度、速度、隐含波动率,从而选择相关的策略。 基本面供需分析 全球大豆贸易格局以中美关系如何演变为前提 美国总统特朗普9月5日称,美国不准备现在与中国就贸易争端达成一项协议,但是将会继续谈判。美国政府在当地时间9月6日结束拟对中国价值2000亿美元商品加征关税听证会之后,将尽快促使这一措施生效。中国商务部对此做出回应称,若美国一意孤行,对中国采取任何新的加征关税的举措,中方将做出必要反制。特朗普近期称可能对另外2670亿美元从中国进口商品加征关税,市场担忧贸易战升级,影响远期美豆供应。巴西9-1月能出口给中国的大豆量估计在1700万吨左右,巴西之外的国家期间能出口至中国估计能达到300万吨,中国截止9月底的库存大约在900万吨,再考虑到储备大豆库存可能在500万吨,以消耗国内商业以及储备库存为代价的情况下,国内10-1月不会缺豆,但代价也会非常高,如果在保持豆粕饲料原有刚性需求不变前提下,少量消耗库存,如果不能买入美国大豆,从美国以外的国家寻购,难度很大。 北京时间13日凌晨有报道称美国主动邀请中方进行新一轮贸易谈判,需要重点关注。美国《华尔街日报(博客,微博)》刚刚援引消息人士说法称,美国财政部长姆努钦已向中方团队发出邀请,希望中方派出部级代表团在美国政府对华加征新一轮关税前与美方进行贸易谈判,地点将在北京或者华盛顿。 Cofeed最新调查显示,11月至1月份大豆到港预估分别为590万吨,560万吨和260万吨,较正常供应量少约900万吨,南美大豆11月份之后基本销售完毕,这给国内近期豆粕市场带来利好。只要政治风险仍在,中国油厂就不会采购美国大豆,从而引出巴西供应能否满足中国需求。中国从5.24日之后累计取消美国大豆订单高达105万吨。 2018年9月9日凌晨,受冷气流的影响,内蒙、黑龙江等地大豆产区均遭受不同程度的霜冻,部分区域较严重,影响了大豆的正常成熟,目前,大豆正处在鼓粒中后期(R6.5期),冻害造成大豆叶片受损严重。部分业内人士初步预估霜冻或导致一些区域大豆减产达15%左右。 8月初爆发的非洲猪瘟持续发酵,已经扩散至五个地区,每个地区的疫情扑杀和无害化处理工作都有得到有效处置。扑杀的数量不高,但更为关键的是,一是还不能确定疫情是否还会扩散,二是加速疫情地区生猪出栏以及挫伤补栏积极性,情绪影响较大。 9-11月份是美国新作销售的高峰期,15-17年这几个月的平均单周销售量为157万吨。等到出口季,如果中美关系依然没有缓和,美国大豆出口还面临下调的风险。 双节前水产及禽类消费增加,加上远期大豆供应不足的担忧,激发了买家的采购意愿。但养殖企业面临猪周期的亏损阶段以及非洲猪瘟疫情、国家可能强制推行低蛋白日粮饲料这两个因素的干扰。如果强制推行饲料蛋白比例下调,对豆粕的需求影响较大。 由于南美大豆明年3月份新作将陆续供应中国,届时大豆短缺的局面将会得到较大的改善,目前该预期已经在1905合约上有一定的体现,这也是近期1901合约强于1905合约的重要原因 美国大豆丰收带来双重压力 USDA8月报告:美新豆播种面积8960万英亩(上月8960万英亩,上年9010万英亩),单产52.8蒲(预期52.2蒲,上月51.6蒲,上年49.1蒲),产量46.93亿蒲(预期46.49亿蒲,上月45.86亿蒲,上年43.92亿蒲),出口20.60亿蒲(上月20.60亿蒲,上年21.30亿蒲),压榨20.70亿蒲(上月20.60亿蒲,上年20.55亿蒲),期末结转库存8.45亿蒲(预期8.30亿蒲,上月7.85亿蒲,上年3.95亿蒲)。 美豆产量及库存双双高于此前市场预期,同时也创下纪录高位水平,这原本无疑将令美豆市场遭受重击。 总体上,CBOT大豆与大连豆粕由于贸易战的影响,分化明显,且主导因素不一致,美豆是在丰产却失去中国买家而跌跌不休,中国由于自身需求高价进口南美大豆,供应的阶段性不足及成本的抬升是支撑期价的重要因素,同时国家的政策及猪瘟对其干扰也较大。   技术面分析  我们看到,目前豆粕1901近半年,重要运行区间在3000-3300,整体呈现出宽幅震荡的格局。豆粕1905重要运行区间在2700-3200。1901-1905两者的价差不断的走扩,从低位的150,到目前的420,预期该情形在贸易战不能尽快解决的背景下将延续。 幅度分析: 目前可以预期的导致行情大幅波动主要在中美贸易能否短期达成和解。预期达成和解的近期和解的概率较小,结合基本面、技术面的压力,我们大致判断未来两个月多月豆粕1801向上的高度超过3400的概率较小。但向下的空间较小,在2900附近会遇到较大的支撑。豆粕1905近两个多月核心运行区间在2700-3100. 时间轴大事分析: 中美贸易战边打边谈,不出意外短期将较难达成一致,如果达成一致,期价将会重归基本面。 目前是北美大豆生产的关键时间点,关键的事件需要关注美国农业部的月度报告,其中9月份的报告已经落地,目前还有10月份的报告将对期货价格做出指引。 同时非洲猪瘟,国家的指导配方,是否会影响豆粕的阶段性需求?目前情况影响较小,后期我们将继续跟踪,从而分析出是短期因素抑或是长期因素,而坚持或调整策略。 波动率分析: 从历史波动率来看,最高的2016年4、5、6月份,当时期货行情从2400/吨,2个多月时间涨了40%,而波动率也是创出了新高。目前豆粕1901合约,离到期日还有80多天,从盘面来看,目前平值期权隐含波动率在18%左右,位于波动率锥的中位数。由于后期风险事件较少,波动率下降是大概率时间。此位置偏空波动率的概率要大于偏多波动率。目前,隐含波动率曲线负偏来看,看涨期权明显的需求较大,其实际价格略高于理论价格,而看跌期权的需求不足,其实际价格略低于理论价格,从侧面反应市场情绪。隐含波动率下降,资产价格只是小幅下挫。这表明市场的下行并不值得担心,投资者预期未来市场会保持稳定。   期权策略 在中美贸易摩擦的背景下,内外分化将持续,且1901与1905的价差大概率维持走扩;从时间角度分析,中美贸易战边打边谈,不出意外短期将较难达成一致,北美大豆生产的关键时间点,关键的事件需要关注美国农业部的月度报告,但对国内的豆粕价格影响较有限。因此我们从方向、点位、时间、波动率方面考虑,决定采取宽幅震荡、多近空远的策略。 具体策略:由于期权距离到期还有2个多月,从幅度、时间点分析,因此我们决定卖出宽跨式(同时卖出1901合约虚值的看涨看跌期权)而赚钱时间价值;同时在近月配置多头(买入1901期货、看涨期权,卖出看跌期权);远期配置空头头寸(卖出1905期货、看涨期权,买入看跌期权),该策略总仓位控制在90%(900万)。 风险控制: 从基本面时间轴来看,中美贸易摩擦及中国的政策将是最不确定的政策风险。届时我们将分析其影响程度及时间,从而做出止损或者向上或向下滚动操作,以时间换取期权费或调整多近空远的策略。但总的资金盈亏控制在15%(150万)以内。 |

抖音账号24小时自助交易网!小号网批发平台抖音账号出售5元抖音小号购买。

抖音账号24小时自助交易网!小号网批发平台抖音账号出售5元抖音小号购买。 槲!dy抖音小号购买、购买抖音小号的最佳途径-抖音账号购买出售平台

槲!dy抖音小号购买、购买抖音小号的最佳途径-抖音账号购买出售平台 抖音小号批发购买抖音小号的最佳途径-dy实名白号交易平台抖音账号出售价格表

抖音小号批发购买抖音小号的最佳途径-dy实名白号交易平台抖音账号出售价格表 怎么买微信小号-白号-满月号交易网站!微信小号批发货源网-駃忞!

怎么买微信小号-白号-满月号交易网站!微信小号批发货源网-駃忞! 熱!本月特价推荐:购买一元抖音号批发抖音小号列表和价格橱窗号直播号蓝v白号

熱!本月特价推荐:购买一元抖音号批发抖音小号列表和价格橱窗号直播号蓝v白号 抖音小号自助批发平台!抖音带货账号怎么做?抖音白号在线购买平台

抖音小号自助批发平台!抖音带货账号怎么做?抖音白号在线购买平台 探索足球让球的魅力与策略

探索足球让球的魅力与策略 挑战欧洲之巅:威尔士对阵波兰,欧洲杯附加赛的精彩较量

挑战欧洲之巅:威尔士对阵波兰,欧洲杯附加赛的精彩较量 怎么通过手机号码查身份证信息-调查电话号机主的网站

怎么通过手机号码查身份证信息-调查电话号机主的网站 PG游戏产业手机崛起!新黑马4策略超越vivo登顶全球第五

PG游戏产业手机崛起!新黑马4策略超越vivo登顶全球第五 PG游戏产业手机崛起!新黑马4策略超越vivo登顶全球第五

PG游戏产业手机崛起!新黑马4策略超越vivo登顶全球第五 “极力逐梦”快递驿站创业扶持计划

“极力逐梦”快递驿站创业扶持计划