何安 豆油与豆粕震荡下行的价差能否修复,关系到套利的方向 今年1月以来,豆油与豆粕的价差一直震荡下行,近期豆粕涨势尤其明显强于大豆及油脂。豆油与豆粕的价差能否修复,两者之间如何套利,这是摆在套利者面前的一道难题,业内人士的观点也莫衷一是。 布瑞克咨询资讯经理林国发近日接受第一财经日报《财商》记者采访时表示:“近期,多豆油空豆粕的套利操作或迎来契机。”他认为,投资者可以选择以卖出两手豆粕、买入一手豆油的方式建仓进行套利,期待价差逐渐恢复到原来水平。截至3月7日收盘,上述配置的主力合约价差为2994元,低于过去一年多的3200~3500元的平均价差。 而中证期货有限公司总经理助理兼产业中心经理吴星则从比价关系判断:“现在应该进行多豆粕空豆油的套利。” 豆粕豆油:同根同源不同特性 从产业链看,豆类产业链上的品种较为完整,也成为了跨品种套利的较好选择。因为豆粕及豆油均属于大豆压榨产物。一般情况下,在大豆价格稳定的情况下,豆粕豆油的价格容易出现此长彼消的情况。 “有时油厂在生产过程中,并未执行严格的内外盘大豆提油套利,如果在豆粕现货需求较好,而豆油需求较清淡的情况下,豆粕销售主要通过现货实现,而在期货市场上销售豆油,使得期货市场上豆油上涨受到压制,而豆粕期货则因得到现货支撑涨势较为明显。”林国发说。 然而,豆油和豆粕也有着不同的金融属性。相对来讲油脂金融属性较强,而豆粕农产品(12.04,0.32,2.73%)属性较强。这主要是因为油脂可以用于制作生物燃料,相对而言与原油的价格关系较为密切,与宏观经济挂钩也更为紧密。而豆粕和饲料行业的利润有关。具体的价差关系,也往往和油厂的销售策略密不可分。 “总的来说豆粕及油脂的价差受到现货需求影响较大,豆类牛市里,豆油因其投机性好于豆粕,涨幅大于豆粕,而在熊市里,豆粕因其价格相对便宜,下跌空间较小。”林国发指出。 目前豆粕的涨势明显强于大豆及油脂,从这波商品行情的整体反弹来看,豆粕主力合约M1209自最低点2749元/吨以来,最高上涨至3194元/吨,涨幅为16.18%,而豆油主力合约Y1209自最低点以来的最大涨幅为10%。豆粕跑赢豆油6.18个百分点。 林国发认为近期豆粕相对于豆油走强主要是因为豆粕需求较好,前期油厂加工处于亏损,豆粕库存偏少,豆粕现货价格持续上涨推动了期货价格上行。而豆油方面油厂库存处于高位,去库存化较为缓慢,现货滞涨,导致豆粕和豆油价差拉大。 东兴期货研究员吴华松告诉记者,宏观形势不确定性加大了油脂上行的风险,同时现货价格较低,四级豆油现货价格约9100元/吨的报价也令期货价格上涨受到制约。而豆粕方面,虽然2011年商品整体下跌幅度明显且后期猪肉价格有所回落,但是猪肉价格却继续维持在高位,生猪存栏量的高位,也支撑豆粕的消费预期。此外由于玉米价格高企、豆粕现货价格在3200元附近,也支撑了近期豆粕的价格。 吴星则表示,油粕之间最近比价缩小的主导因素是棕榈油的产量增加和国内养殖需求将明显好于去年。目前油脂库存巨大,棕榈油产量将开始恢复,对油脂市场会形成压力。而豆粕因生猪存栏量大和水产效益好,4月份后需求将会明显起来。 套利的机会与风险 林国发提醒投资者,采用买入一手豆油、卖出两手豆粕组成的头寸,头寸属于多头头寸,因此有少量的风险敞口。这个操作策略目标利润300点左右(3月7日收盘),时间在半个月到1个月内实现。但考虑到该组合实现盈利的前提为大豆走势偏强,主要受到即将公布的美农报告影响,因此不是纯粹的跨品种套利,风险性较高。 然而林国发对后期市场走牛仍有期待。他认为,2010年至今豆类仍未突破2008年高点,其他商品均已突破前期高点,大豆价格较其他农产品价格偏低已经传导至种植业,市场普遍预计2012年度全球大豆产量减少,未来大豆走势偏强,在大豆偏强的行情里,豆油走势将强于豆粕。 此外,林国发看到,豆粕近期上涨较快,下游价格传导开始变得困难。目前,生猪存栏及禽类存栏在减少,豆粕需求将减弱。豆粕在3~4月份将难继续维持强势。而豆油后期随着需求增加去库存速度加快,加上大豆进口成本支撑,有望相对强势。 从周期的角度看,吴星却得出油粕的价差可能会继续回落的结论,3月到10月豆粕消费逐步进入旺季,而油脂产量逐步进入旺季。因此这段时间对豆粕的价格会有利。而进入11月后,市场面临的是圣诞、元旦、春节等节假日密集期,届时对油脂的需求会加大。同时棕榈油的产量明显下降。而豆粕的需求则因为肉类需求加大而导致猪、鸡大幅被宰杀而下降。 因此吴星认为后市油粕比将继续缩小,投资者可以选择买粕抛油,预计9月合约的油粕比将于6月缩小至2.5,目标利润100%。 对于吴星的周期论,吴华松基本认同,豆粕的需求旺季在5~9月份,这段时间内价格走势会较强,但他表示,油粕比还应该看整体宏观环境,如整体宏观环境呈明显涨势,则油粕比上行的概率大。 吴华松计算了目前期货主力合约的油粕比在2.93附近,而他告诉记者,2011年以来的均值为3.06,但从2007年以来,油粕比的均值在2.80。 “主要原因是,2010年以来商品整体重心的上移,令豆油涨幅明显超过豆粕。但随着市场对宏观基本面的谨慎,油粕比目前回归的趋势仍在进行中,但幅度预计有限。”吴华松提醒投资者,“现在的主要关注点是:货币政策的放松与否,如放松,则油脂上涨会体现其金融属性;猪肉价格是否企稳还是维持回落态势;传言巴西上调生物柴油添加配比,如果真如此,生物柴油概念将重燃,油粕比有望再度走高。” 有财学习一下 内外盘大豆提油套利 外盘买入大豆,在国内生产豆粕和豆油,但担心价格风险,一般会在期货上按照相应的生产指标来卖出豆粕和豆油。非严格的提油套利是,假设买入1万吨大豆,生产豆粕是8100吨、豆油1800吨,但在期货上卖出的豆粕和豆油均少于生产量,部分头寸是有风险敞口的。 |

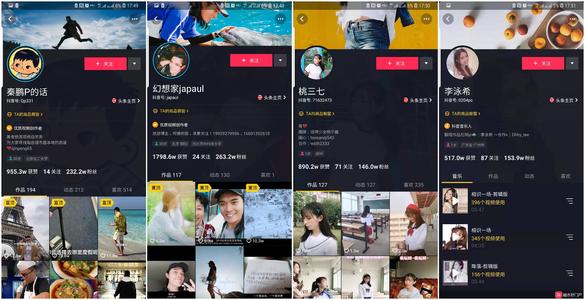

槲!dy抖音小号购买、购买抖音小号的最佳途径-抖音账号购买出售平台

槲!dy抖音小号购买、购买抖音小号的最佳途径-抖音账号购买出售平台 抖音小号批发购买抖音小号的最佳途径-dy实名白号交易平台抖音账号出售价格表

抖音小号批发购买抖音小号的最佳途径-dy实名白号交易平台抖音账号出售价格表 怎么买微信小号-白号-满月号交易网站!微信小号批发货源网-駃忞!

怎么买微信小号-白号-满月号交易网站!微信小号批发货源网-駃忞! 熱!本月特价推荐:购买一元抖音号批发抖音小号列表和价格橱窗号直播号蓝v白号

熱!本月特价推荐:购买一元抖音号批发抖音小号列表和价格橱窗号直播号蓝v白号 抖音小号自助批发平台!抖音带货账号怎么做?抖音白号在线购买平台

抖音小号自助批发平台!抖音带货账号怎么做?抖音白号在线购买平台 探索足球让球的魅力与策略

探索足球让球的魅力与策略 挑战欧洲之巅:威尔士对阵波兰,欧洲杯附加赛的精彩较量

挑战欧洲之巅:威尔士对阵波兰,欧洲杯附加赛的精彩较量 怎么通过手机号码查身份证信息-调查电话号机主的网站

怎么通过手机号码查身份证信息-调查电话号机主的网站 PG游戏产业手机崛起!新黑马4策略超越vivo登顶全球第五

PG游戏产业手机崛起!新黑马4策略超越vivo登顶全球第五 PG游戏产业手机崛起!新黑马4策略超越vivo登顶全球第五

PG游戏产业手机崛起!新黑马4策略超越vivo登顶全球第五 “极力逐梦”快递驿站创业扶持计划

“极力逐梦”快递驿站创业扶持计划 亚冠杯比赛看点:全北与蔚山HD 谁能掌控比赛节奏?

亚冠杯比赛看点:全北与蔚山HD 谁能掌控比赛节奏?